Bankenbarometer

11.01.2016, 10:01 Uhr

11.01.2016, 10:01 Uhr

Digitalisierung Schweizer Banken erst am Anfang

Die Digitalisierung bedeutet für Schweizer Banken heute hauptsächlich das Eröffnen neuer Vertriebskanäle. Ernst & Young geht im «Bankenbarometer» von einem grösseren Wandel aus.

Für Schweizer Banken beginnt die Digitalisierung offenbar mit dem Öffnen zusätzlicher Vertriebskanäle. Zwei von drei Instituten glauben, dass mit einer Smartphone-App oder einem Webportal die digitale Transformation des Geschäfts abgeschlossen ist. Nur eine Minderheit (27 Prozent) geht davon aus, dass die neuen technologischen Entwicklungen das Finanzgeschäft wirklich revolutionieren wird. Das sind Ergebnisse des «Bankenbarometers». Für die Studie hat das Beratungsunternehmen Ernst & Young (EY) 120 Geschäftsleitungsmitglieder von Schweiz Banken befragt.

Die Befragungsergebnisse legen nahe, dass die Schweizer Banken die Digitalisierung allerdings ernst nehmen. So haben oder planen zwei von drei Finanzdienstleister eine Digitalisierungsstrategie für ihr Geschäftsmodell. Die Retailbanken sind mehrheitlich schon auf dem Weg in die digitale Zukunft, viele Vermögensverwalter dagegen häufig noch in der Planungsphase. Immerhin noch jede zehnte Privatbank glaubt, Digitalisierung sei ein überschätzter Hype, der sich wieder legen werde. Dem widersprach Olaf Toepfer, Partner und Leiter Banking & Capital Markets bei EY Schweiz, an einem Medienanlass zum «Bankenbarometer»: «Schon das Reduzieren der Digitalisierung auf den Vertrieb greift zu kurz. Das Potenzial für die Weiterentwicklung des Geschäftsmodells noch lange nicht ausgeschöpft.»

Transformation hat höchste Priorität

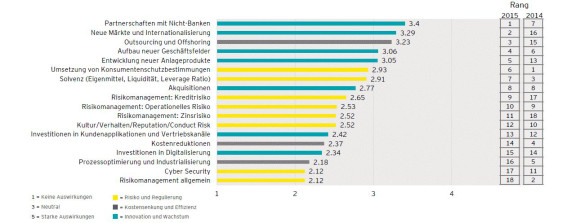

In den Prioritäten der Banken für die nächsten zwölf Monate spiegelt sich wider, welchen Stellenwert die digitale Transformation hat. Standen in den vergangenen Jahren Themen wie Regulierung sowie Effizienz- und Ertragssteigerung zuoberst auf den Agenden der Banker, sind es heute Wachstumsprojekte: Partnerschaften mit Nicht-Banken, Erschliessen neuer Märkte und Internationalisierung, Aufbau neuer Geschäftsfelder sowie Entwicklung neuer Anlageprodukte zählen zu den fünf am häufigsten genannten Aktivitäten, die im laufenden Jahr gestartet werden sollen.

Den Top-Prioritäten des Vorjahres – erstens Konsumentenschutzbestimmungen, zweitens Solvenz und drittens Risikomanagement – wird nur noch eine nachrangige Bedeutung beigemessen. «Erstmals in diesem Jahrzehnt haben die Banken die Kraft, sich um die Weiterentwicklung ihres Geschäftsmodells zu kümmern», kommentierte Patrick Schwaller, Managing Partner Financial Services Office Assurance bei EY Schweiz.

Die Befragungsergebnisse legen nahe, dass die Schweizer Banken die Digitalisierung allerdings ernst nehmen. So haben oder planen zwei von drei Finanzdienstleister eine Digitalisierungsstrategie für ihr Geschäftsmodell. Die Retailbanken sind mehrheitlich schon auf dem Weg in die digitale Zukunft, viele Vermögensverwalter dagegen häufig noch in der Planungsphase. Immerhin noch jede zehnte Privatbank glaubt, Digitalisierung sei ein überschätzter Hype, der sich wieder legen werde. Dem widersprach Olaf Toepfer, Partner und Leiter Banking & Capital Markets bei EY Schweiz, an einem Medienanlass zum «Bankenbarometer»: «Schon das Reduzieren der Digitalisierung auf den Vertrieb greift zu kurz. Das Potenzial für die Weiterentwicklung des Geschäftsmodells noch lange nicht ausgeschöpft.»

Transformation hat höchste Priorität

In den Prioritäten der Banken für die nächsten zwölf Monate spiegelt sich wider, welchen Stellenwert die digitale Transformation hat. Standen in den vergangenen Jahren Themen wie Regulierung sowie Effizienz- und Ertragssteigerung zuoberst auf den Agenden der Banker, sind es heute Wachstumsprojekte: Partnerschaften mit Nicht-Banken, Erschliessen neuer Märkte und Internationalisierung, Aufbau neuer Geschäftsfelder sowie Entwicklung neuer Anlageprodukte zählen zu den fünf am häufigsten genannten Aktivitäten, die im laufenden Jahr gestartet werden sollen.

Den Top-Prioritäten des Vorjahres – erstens Konsumentenschutzbestimmungen, zweitens Solvenz und drittens Risikomanagement – wird nur noch eine nachrangige Bedeutung beigemessen. «Erstmals in diesem Jahrzehnt haben die Banken die Kraft, sich um die Weiterentwicklung ihres Geschäftsmodells zu kümmern», kommentierte Patrick Schwaller, Managing Partner Financial Services Office Assurance bei EY Schweiz.

Nächste Seite: Bange vor Apple und Google

Als Kooperationspartner wählen die Banken künftig einerseits branchenfremde Firmen, andererseits aber auch IT-Anbieter und Telekommunikationsunternehmen, erklärte Toepfer. Besser Partner als Konkurrent, scheint hier das Motto. Denn erstmals rechnet eine Mehrheit (56 Prozent) der Institute damit, ihre Marktstellung durch branchenfremde Firmen bedroht wird. Alibaba, Apple oder Google wird zugetraut, in wesentliche Segmente des Bankgeschäfts vorzudringen – entweder alleine oder in einer heute noch nicht bekannten Konstellation. Dabei gehe die Gefahr eher von den grossen Technologie- und Telekomfirmen aus – und weniger von den allgegenwärtigen Start-ups aus dem Fintech-Segment.

So reagieren die Schweizer Banken auf das Fintech-Phänomen eher gelassen: 70 Prozent betrachten die Start-ups nicht als nachhaltige Bedrohung. Nur die Kantonalbanken hegen Zweifel. Fast jede Zweite (46 Prozent) befürchtet Wettbewerb durch die Jungfirmen, die sich mit neuen Technologien einen Teil der Wertschöpfungskette zu sichern versuchen.

Die meisten befragten Banken sind sich bewusst, dass sie in Zukunft nicht mehr alles selbst leisten können. Outsourcing und Offshoring haben neu die dritthöchste Priorität. Hier kommen Partner wie B-Source, iSource oder Swisscom ins Spiel. Sie bieten Business Process Outsourcing – teils mit einer eigenen Bankenlizenz. Die Kunden sind dann in der Lage, sich auf ihr Kerngeschäft zu konzentrieren. Als Fernziel definiert EY-Partner Toepfer: «Heute kann keine Bank vorauszusagen, wie Kunden mit dem Geld umgehen. Das sollte – unter Zuhilfenahme moderner Technologie – in Zukunft eine der wichtigsten Aufgaben einer Bank sein.»

So reagieren die Schweizer Banken auf das Fintech-Phänomen eher gelassen: 70 Prozent betrachten die Start-ups nicht als nachhaltige Bedrohung. Nur die Kantonalbanken hegen Zweifel. Fast jede Zweite (46 Prozent) befürchtet Wettbewerb durch die Jungfirmen, die sich mit neuen Technologien einen Teil der Wertschöpfungskette zu sichern versuchen.

Die meisten befragten Banken sind sich bewusst, dass sie in Zukunft nicht mehr alles selbst leisten können. Outsourcing und Offshoring haben neu die dritthöchste Priorität. Hier kommen Partner wie B-Source, iSource oder Swisscom ins Spiel. Sie bieten Business Process Outsourcing – teils mit einer eigenen Bankenlizenz. Die Kunden sind dann in der Lage, sich auf ihr Kerngeschäft zu konzentrieren. Als Fernziel definiert EY-Partner Toepfer: «Heute kann keine Bank vorauszusagen, wie Kunden mit dem Geld umgehen. Das sollte – unter Zuhilfenahme moderner Technologie – in Zukunft eine der wichtigsten Aufgaben einer Bank sein.»